截至3月15日,美联储当周的资产负债表规模出现了自本轮加息周期以来的首次明显上升。当周,美联储的资产负债表规模上升了大约3,000亿美元——伴随着银行业风险的进一步加剧,美联储的再度“扩表”也值得关注

截至3月15日,美联储当周的资产负债表规模出现了自本轮加息周期以来的首次明显上升。当周,美联储的资产负债表规模上升了大约3,000亿美元——伴随着银行业风险的进一步加剧,美联储的再度“扩表”也值得关注。

事实上,美联储有非常多的常规与非常规流动性危机管理工具。我们梳理了目前可以动用的各种流动性管理手段,与此同时也整理出未来可能被动用的各种新手段——包括暂停缩表、无限量购债、收益率曲线控制甚至通过财政部直接注资来救助金融机构。

从此前英国央行处理养老金危机的经验来看,控制长短收益率曲线,能够较好地控制“按市值计价”的风险。

换言之,如果本轮欧美银行业危机仅仅是关乎“流动性”,那么各种花式放水足够帮助美联储应对本轮危机。与此同时,美联储仍然可以通过加息等各种方式来应对通胀问题。

当然,市场真正的担心,仍然是美国经济会因为本轮银行业危机而出现明显的下行风险。颇为讽刺的是,在硅谷银行“爆雷”前,投资者更为关心的是美国经济的“上行风险”。美国经济是否会被本轮银行业危机拖累,仍然需要更多的数据来印证,但可以确定的是,投资者对于未来的悲观预期开始上升,而这也是边际上最大的变化。

01

美联储再度“扩表”

美联储本周公布的H.4.1资产负债表数据显示,截至3月15日,美联储当周的资产负债表规模出现了自本轮加息周期以来的首次明显上升。当周,美联储的资产负债表规模上升了大约3,000亿美元——伴随着银行业风险的进一步加剧,美联储的再度“扩表”也值得关注。

“扩表”的主要原因是通过再贴现窗口的借款,这是美联储对合格银行的传统贷款支持。贴现窗口贷款总额为1,529亿美元,比一周前增加1,483亿美元。目前来看,这其中绝大部分(约1,428亿美元)反映了向联邦存款保险公司(FDIC)委任的“桥梁银行”提供的信贷,以处理硅谷银行和Signature银行的问题。

与此同时,通过新成立的定期融资计划(Bank Term Funding Program, BTFP)提供的贷款增加了119亿美元。一般而言,银行对使用贴现窗口还是BTFP工具之间的选择主要取决于抵押品质押。虽然贴现窗口和BTFP都将接受按面值计价(并非按估值计价)的国债和机构抵押贷款支持证券,但贴现窗口接受比BTFP更广泛的合格抵押品。目前而言,金融机构更愿意使用贴现窗口,在一定程度上表明使用该设施的机构更愿意质押其他证券或贷款。这在一定程度上似乎也表明,持有到期的收益率较低的美国国债所产生的“按市值计价”的担忧,仍然处于可控范围。

02

常规“流动性”工具有哪些

除了这些紧急流动性管理窗口之外,事实上,美联储应对流动性危机的办法还有很多。银行在吸收存款后,会通过多渠道放出贷款或进行投资,而不是全部持有存款现金。当危机事件发生时,挤兑等事情会使得银行出现流动性问题,此时银行不得不借款以满足流动性。由于大银行有更多的借款渠道,可以相对容易解决流动性问题,小银行的解决渠道更为狭窄,大多通过官方机构周转。美联储作为美国央行,可通过以下工具向市场提供流动性。

借入联邦基金(Borrowing from Federal Funds)。在介绍“借入联邦基金”前,先要了解联邦基金。联邦基金指美联储以法律形式规定商业银行必须向中央银行缴存存款准备金,即银行必须以某种形式持有或储备部分存款资金,银行只可以将其所吸收存款的一部分借给贷款人。当成员银行没有足够资金补齐准备金,意味着其流行性出现问题,此时可以借入联邦基金以满足短期准备金的需求。

贴现窗口(Discount Window)。贴现窗口是美联储向商业银行提供的一种满足其短期的、非永久性的流动性需求的业务,一般为银行的最后资金渠道。商业银行用短期国债、政府债券和银行承兑票据等短期的高质量票据到美联储进行贴现而实现。

在美国历史上,贴现窗口仅限于提供隔夜贷款,以应对临时情况。次贷危机引发的信用危机使得银行出现流动性问题,联邦当局放松贴现窗口的限制,贴现时长目前已经从隔夜调整至90天。

公开市场操作(Open Market Operation, OMO)。公开市场操作指美联储可以通过买卖债券(多为短期政府国债)的方式向市场投放或回收货币的行为,市场上满足要求的金融机构都可以申请和美联储进行交易。由于硅谷银行的问题是持有过多长期国债,因此无法通过此方式解决流动性问题。

一级交易商信贷安排(Primary Dealer Credit Facility, PDCF)。一级交易商信贷工具是一种贷款工具,一级交易商可通过提交合格的抵押品(合格的抵押品包括广泛的投资级债券,如商业票据和市政债券,以及广泛的股权证券)的方式取得为期长达90天的资金。该工具旨在通过促进金融市场的更广泛运作,支持美国家庭和企业的信贷需求,并扩大一级交易商获得定期资金的能力。

常备回购便利(Standing Repo Facility, SRF)。该工具交易对手为美国境内的存款类机构和其他金融机构,合格的交易对手方可将国债、机构债和MBS作为抵押品进行隔夜回购操作,从美联储获得流动性。该工具回购利率为0.25%,总额度为5,000亿美元。

外国央行回购便利(FIMA Repo, SFIMA)。该工具面向外国货币当局或国际主要货币机构,合格的交易对手方可将其在纽约联储托管的美国国债作为抵押品进行隔夜回购操作,从美联储获得美元流动性。该工具回购利率同样为0.25%,单个交易对手额度600亿美元。

定期证券借贷便利(Term Securities Lending Facility, TSLF)。TSLF是一项针对一级交易商的固定期限借贷便利。TSLF允许交易商以缺乏流动性的证券做抵押来投标,交换高流动性的国库证券。这项便利意图提高金融市场中国库证券和其它抵押证券的流动性,从而使金融市场的功能更加成熟。

03

“非常规工具”也有很多

在这些常设工具之外,美联储仍然有其他的“非常规”工具来补充市场的流动性。在某种程度上而言,流动性反映的是信心,美联储通过各种非常规的方式来补充市场流动性,事实上是为了稳定市场的信心。目前而言,美联储可以考虑的非常规工具包括以下这些:

宣布短期暂停缩表(Quantitative Tightening, QT),目前美联储的缩表计划从去年6月开始,节奏为每月缩减600亿美元国债和350亿美元机构债券和抵押支持债券(MBS)。按照这一计划,美联储的资产负债表在本轮硅谷银行“爆雷”前,已经缩减了5,700亿美元的规模。而硅谷银行“爆雷”后,美联储的资产负债表在一周之内扩张了3,000亿美元。这也意味着“缩表”在事实上已经被推迟了。从这个角度而言,美联储也可以官宣“暂停”缩表,以等待市场信心的恢复。

承诺无限量购买10年国债,这一做法在养老金危机期间曾经被英国央行使用。受到养老金危机的冲击,英国国债利率出现暴涨。由于英国国债持续下跌,采用负债驱动投资(Liability Driven Investment)策略的投资者,如一些养老金基金,将不得不出售英国长期国债。这可能导致英国国债市场崩盘式的抛售。2022年9月28日,英国央行宣布将“以任何必要的规模”临时购买英国长期国债,以恢复英国债券市场秩序。据悉,购债将从9月28日持续到10月14日,该行将在二级市场购买剩余期限超过20年的传统英国国债。一旦市场运行的风险被判断为“已经消退”,英国央行将平稳、有序地退出购债。但英国央行同时强调,每年减持800亿英镑英国国债的量化紧缩计划不变,与此同时英国国债出售计划推迟至10月31日。

这一表态使投资者想起2012年欧央行行长德拉吉所做的“不计代价”拯救欧元的承诺。最终,英国国债市场的这轮风波逐步平息。这个案例也生动地表明,控制“按市值计价”风险的最重要目标,是要抑制长端利率的无序上行,因为这会带来巨大的负面螺旋效应。

宣布10年国债利率控制上限,这相当于日本央行仍然在实施的Yield Curve Control(YCC)政策。事实上,YCC政策的雏形最早在美国出现。1929年大萧条发生后,美联储将短期利率维持在0附近。在二战期间,为了控制政府开支,美联储实施新一轮的YCC政策,这一政策在1942年落地。具体措施为:锁定短期国库券、1年期国债、10年期国债、长期国债的收益率。

实施YCC政策的本质与无限量购债是一样的,即通过控制债券价格,来避免市场出现“无序出清”,但YCC与无限量购债相比,有着更为明确的政策目标,这可以给出明确的远期指引。

财政部动用The Treasury General Account(TGA)增加对相关机构的救助。这一政策涉及到财政政策,事实上是财政政策与货币政策的结合。目前财政部在TGA账户中的余额为2,300亿美元左右。自本轮“债务上限”危机以来已经下降了大约2,000亿美元。加速使用财政资金看似会让“债务上限”问题变得更加严峻,但在关键时刻却更容易成为推动危机解决的催化剂。

从上轮金融危机的经验来看,财政救助不可或缺,尤其是对于如何增加金融机构的资本金而言,财政资金有着巨大的效果。因为货币政策可以解决流动性的问题,但央行直接持有金融机构的股权却存在着各种法理上的障碍。但金融机构最终仍然需要充足的资本金来保证正常经营,从这个角度而言,财政介入是在常规商业手段失效后的最好办法。

2008年10月美国国会通过了《紧急经济稳定法》,决定出台“问题资产救助计划(TARP)”,主要内容是授予美国财政部7,000亿美元资金额度,用于购买和担保金融机构问题资产,以救助当时处于危机中的金融机构,恢复金融市场稳定。涵盖的资产包括问题资产以及财政部认为对于稳定经济必不可少的其他资产,而适用对象则是在美国经济金融运行中作用重要的机构,且这些机构须证明其未来的增长将使纳税人受益。就TARP本身看,其实施结果好于预期。2010年,鉴于复苏进展及TARP实施情况,美国出台的《多德-弗兰克华尔街金融改革与消费者保护法》将TARP资金额度缩减至4,750亿美元。2012年10月数据显示,实际状况有了进一步改善。美国国会预算署预计,TARP总支出将为4,310亿美元,其中已支出4,170亿美元,未来仍需140亿美元。接受救助的行业中,银行业占比最大,达59%;其次是汽车行业,达19%;其余为保险、信用市场和住房市场。TARP给纳税人带来的最终成本将为240亿美元,比最初的估计减少了25%。(资料来源:国际金融热词解读:问题资产救助计划)

博得之门3超限魔法恩泽的效果是什么(博得之门和无冬之夜)

博得之门3超限魔法恩泽的效果是什么(博得之门和无冬之夜)

BLUED视频免费观看(blued视频软件)

BLUED视频免费观看(blued视频软件)

手经常发麻是什么原因(手中指经常发麻是什么原因)

手经常发麻是什么原因(手中指经常发麻是什么原因)

群星守护者裂爪巨龙有什么应对策略(群星守护者裂爪巨龙有什么应对策略)

群星守护者裂爪巨龙有什么应对策略(群星守护者裂爪巨龙有什么应对策略)

原神申鹤毕业面板2023一览 原神申鹤攻击力要多少

原神申鹤毕业面板2023一览 原神申鹤攻击力要多少

苹果手机打电话怎么录音(苹果手机打电话怎么录音功能在哪里)

苹果手机打电话怎么录音(苹果手机打电话怎么录音功能在哪里)

苹果手机打电话怎么录音。想必大家都知道现在的手机都是有录音功能的,而苹果手机也不例...

第五人格小女孩限时金皮怎么样 小女孩欧律狄刻皮肤展示

第五人格小女孩限时金皮怎么样 小女孩欧律狄刻皮肤展示

大家好,今天小编给大家分享第五人格小女孩限时金皮怎么样 小女孩欧律狄刻皮肤展示相关内...

奥迪A4L新车报价2022款图片(奥迪a4l新车报价2022款落地价)

奥迪A4L新车报价2022款图片(奥迪a4l新车报价2022款落地价)

奥迪A4L新车报价2022款图片,奥迪是一个国际著名豪华汽车品牌,作为高技术水平、质量标准...

王者五排段位相差多少可以一起打 五排段位跨度说明

王者五排段位相差多少可以一起打 五排段位跨度说明

小编为大家分享王者五排段位相差多少可以一起打 五排段位跨度说明相关内容,王者荣耀中最...

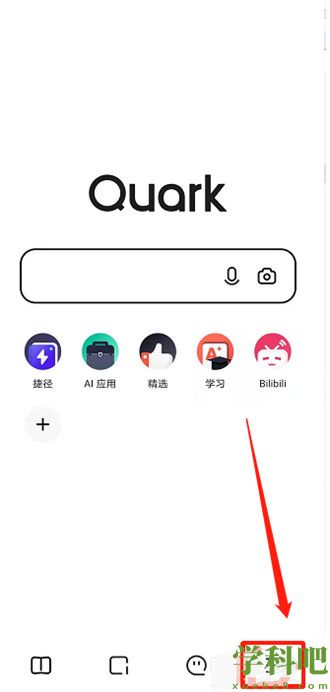

夸克浏览器适应屏幕功能在哪设置 夸克浏览器屏幕自适应开启步骤

夸克浏览器适应屏幕功能在哪设置 夸克浏览器屏幕自适应开启步骤

大家好,今天小编给大家分享夸克浏览器适应屏幕功能在哪设置 夸克浏览器屏幕自适应开启步...